Чем поможет эта статья: Мы снабдим вас готовыми бланками заявлений на те случаи, когда работники попросят предоставить стандартные или имущественные вычеты.От чего убережет: Вы не ошибетесь с размерами вычетов и в итоге удержите с доходов работника верную сумму НДФЛ. Если ваша компания на упрощенкеРекомендации, данные в этой статье, пригодятся и упрощенщикам. Ведь они также исполняют обязанности налоговых агентов по НДФЛ. Наверняка у вас есть сотрудники, которые имеют право на стандартные вычеты по НДФЛ. Несовершеннолетние дети уж точно у многих из них имеются. А значит, с некоторой части доходов таких работников удерживать налог не потребуется. Загляните в таблицу ниже — с ее помощью вы быстро определите, в каком случае и в каком размере полагается вычет. А еще, возможно, кто-то из сотрудников недавно приобрел жилье и сейчас хочет воспользоваться имущественным вычетом по месту работы. Сумма такового тоже уменьшает налогооблагаемые доходы сотрудника. Кто и на какие стандартные вычеты по НДФЛ может рассчитыватьКто получает стандартный вычет | Размер стандартного вычета, руб. | Копии каких документов потребуются от работника | Сотрудники, пострадавшие от катастрофы на Чернобыльской АЭС или на работах по устранению последствий аварии, и некоторые другие сотрудники, перечисленные в подпункте 1 пункта 1 статьи 218 Налогового кодекса РФ | 3000 | Удостоверение участника ликвидации последствий аварии на Чернобыльской АЭС, справка об инвалидности и т. д. | Инвалиды с детства, I и II группы, работники, получившие лучевую болезнь или другие заболевания, связанные с радиацией, и другие сотрудники, перечисленные в подпункте 2пункта 1 статьи 218 Налогового кодекса РФ | 500 | Справка об инвалидности, удостоверение участника ликвидации последствий аварии на производственном объединении «Маяк» и т. д. | Родитель первого или второго ребенка до 18 лет или учащегося по очной форме до 24 лет | 1400 | Свидетельство о рождении ребенка | Родитель третьего или любого следующего ребенка до 18 лет или учащегося по очной форме до 24 лет | 3000 | Свидетельство о рождении ребенка | Родитель ребенка-инвалида до 18 лет или учащегося по очной форме инвалида I или II группы до 24 лет | 3000 | Свидетельство о рождении ребенка, справка об инвалидности |

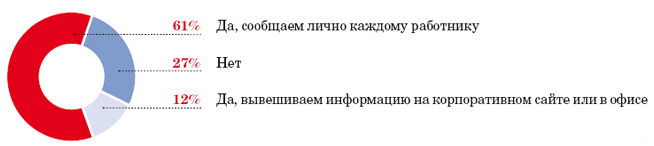

Правда, предоставить все эти вычеты вы можете, только если сам работник напишет заявление. Но нередко сослуживцы забывают это вовремя сделать. А то и вовсе не знают о своих правах. Так вот, мы советуем вам напомнить сотрудникам о том, когда и какие заявления на вычет они могут подать. Достаточно просто выдать памятку, которую мы разместили в статье «Как работнику с детьми можно уменьшить НДФЛ, чтобы получать больше денег на руки». В ней мы доступно объяснили, при каких условиях появляется право на стандартные вычеты по НДФЛ. В итоге вам не придется потом разбираться с вычетами и конфликтовать с работником, если он вдруг принесет заявление под конец года или вообще в следующем году. А здесь мы дадим вам образцы заявлений для разных ситуаций. Напоминаете ли вы работникам о том, что нужно подать заявления на вычеты?

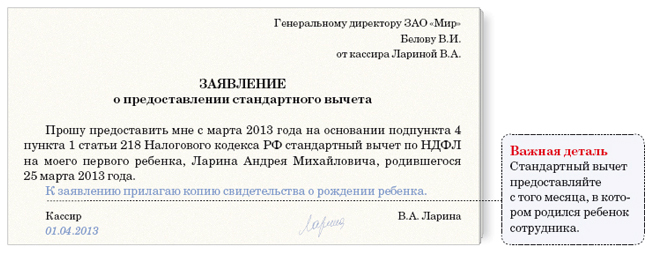

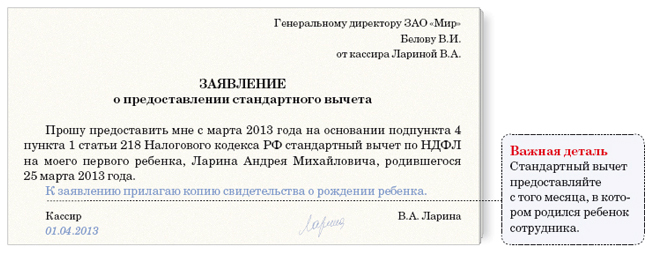

Источник: опрос на сайте www.glavbukh.ru Ситуация 1. Работник просит предоставить ему вычет на ребенкаИтак, вот самый распространенный случай: у работника есть дети, и потому он хочет получать стандартный вычет по НДФЛ. То есть воспользоваться правом, предоставленным подпунктом 4 пункта 1 статьи 218 Налогового кодекса РФ. Выдайте этому сотруднику бланк заявления, образец которого мы привели ниже.

Заметьте важную деталь. В заявлении не стоит уточнять год, за который работник просит предоставить ему стандартный вычет. Да и конкретизировать размер вычета тоже не надо. Ведь в следующем году он уже может быть другим. Тогда вам не придется ежегодно собирать такие заявления. Достаточно заполучить его от сотрудника один раз (письмо Минфина России от 8 августа 2011 г. № 03-04-05/1-551). А как поступить, если работник принес заявление с опозданием (скажем, в середине года), хотя право на детский вычет у него было с января? В этом случае предоставьте вычет за все месяцы с начала года. Даже если в каких-либо месяцах у сотрудника не было налогооблагаемых доходов. И не переживайте: пересчитывать налог за предыдущие месяцы вам не придется. На сумму не использованного ранее вычета (или хотя бы его части) вы просто уменьшите очередной облагаемый доход работника. Ведь его считают нарастающим итогом с начала года. Такой подход одобряют и в Минфине России (см. комментарий ниже).

Подсказывает Николай Стельмах, заместитель начальника отдела налогообложения доходов физических лиц Департамента налоговой и таможенно-тарифной политики Минфин России Работнику, который подал заявление на стандартный вычет с опозданием, предоставьте его задним числом— В течение налогового периода (года) доходы, облагаемые НДФЛ по ставке 13 процентов, уменьшайте на стандартные вычеты. Таково требование пункта 1 статьи 218 Налогового кодекса РФ. Но вычеты предоставляйте только после того, как работник напишет соответствующее заявление. Предположим, сотрудник работал в компании в январе и на тот момент у него на обеспечении уже находился ребенок. Тогда вы вправе предоставить налоговый вычет с начала года, даже если заявление об этом получили позже. Вычет действует до месяца, в котором налог, облагаемый по ставке 13 процентов, превысит 280 000 руб. Напомню, что один из родителей вправе отказаться от стандартного вычета на ребенка в пользу второго. Предположим, ваш работник будет получать вычет за двоих. Тогда к вычету сотрудника прибавьте сумму, которую бы получил супруг. Однако если доходов, облагаемых по ставке 13 процентов, в течение года не было вовсе (например, работница находилась в отпуске по уходу за ребенком до полутора лет), то и вычетов не будет. Ведь уменьшать на них нечего, а право на вычеты действует лишь внутри календарного года. Еще частенько бывает, что работник вспоминает о вычетах уже в следующем году и просит предоставить ему их за год предыдущий. Так вот, за пересчетом налога сотрудник может обратиться лишь в ИФНС по месту жительства. Налоговики сами вернут ему возникшую переплату. Вы же не должны ничего корректировать. Об этом сказано в пункте 4 статьи 218 Налогового кодекса РФ. Частые вопросы по налоговым вычетам по НДФЛРаботник просит предоставить ему два вычета по НДФЛ: стандартный и имущественный. С какого из них начать?

В Налоговом кодексе РФ на этот счет ничего не сказано. Поэтому предложите работнику самому определиться с очередностью. У нашего сотрудника есть еще одно место работы. Где ему получать стандартный вычет?

Гражданин вправе выбрать, у какого работодателя получать вычет. Не забудьте предупредить работника, что получать вычет в другой компании нельзя. Сотрудница является единственным родителем ребенка-инвалида. На какую сумму стандартного вычета она может рассчитывать?

На сумму 6000 руб. Столько полагается единственным родителям, которые воспитывают ребенка-инвалида. Доход работницы пока не больше 280 000 руб., а у ее супруга этот лимит уже превышен. Может ли она получать вычет за мужа?

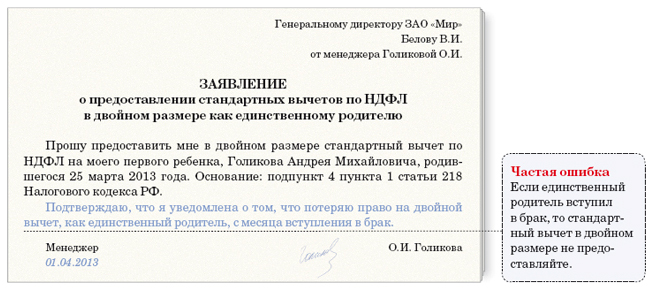

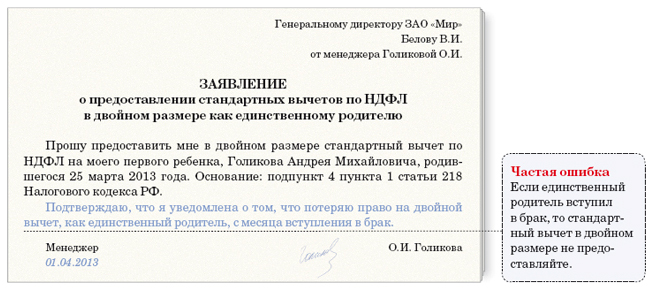

Нет, не может. Ведь у супруга уже нет права на вычет, поскольку его доходы превысили лимит. Ситуация 2. Сотрудник хочет получить удвоенный вычет как единственный родительПолучать стандартный вычет в двойном размере могут работники, которые являются единственными родителями. Тогда на первого и второго ребенка полагается по 2800 руб. в месяц. На третьего и более младших детей — по 6000 руб. ежемесячно. Но важно правильно определить, действительно ли речь идет о единственном родителе. Ведь иначе вы предоставите увеличенный вычет неправомерно, а значит, недоплатите налог в бюджет. Единственным родителем работник считается, если второй родитель умер или не указан в свидетельстве о рождении ребенка. Еще одна возможная ситуация — второй родитель вписан в такое свидетельство со слов матери. В последнем случае, чтобы подтвердить право на удвоенный вычет, попросите сотрудника принести вам справку из ЗАГСа по форме № 25 (утверждена постановлением Правительства РФ от 31 октября 1998 г. № 1274). Такие разъяснения есть в письме Минфина России от 19 августа 2011 г. № 03-04-05/5-579.

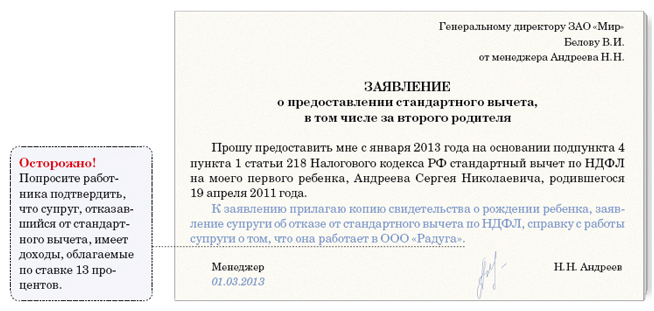

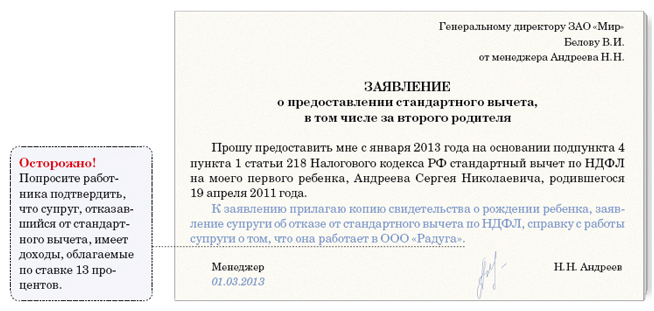

Но вот что важно. Единственный родитель может рассчитывать на удвоенный вычет до тех пор, пока не вступит в брак. Как только это случится, он сможет получать вычет лишь в одинарном размере. При этом не имеет значения, стал ли второй супруг оформлять родительские права на ребенка. Об этом советуем предупредить работника, когда он будет писать заявление на вычет. Оговорку можно добавить в текст документа (см. образец выше). Еще предостережем вас от распространенной ошибки. Развод работника не означает, что он стал единственным родителем. Такое разъяснение содержит недавнее письмо Минфина России от 30 января 2013 г. № 03-04-05/8-78. Поэтому разведенным родителям вычет в двойном размере не предоставляйте. Ситуация 3. Работник сообщил, что его супруг отказывается от своего права на детский вычетРаботник может получить увеличенный вычет на ребенка, если второй родитель от своего вычета отказался. Об этом прямо сказано в статье 218 Налогового кодекса РФ. Чтобы получить вычет, работнику понадобится написать заявление (образец — ниже).Недавно сотрудники ФНС России пояснили, что получить увеличенный вычет можно, только если второй родитель в принципе имеет на него право. То есть у него есть доходы, облагаемые по ставке 13 процентов. Если же второй родитель не работает, то передать вычет он не может (письмо от 27 февраля 2013 г. № ЕД-4-3/3228@).

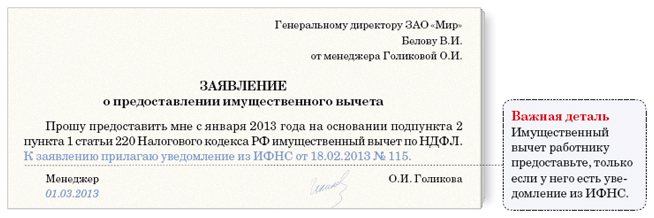

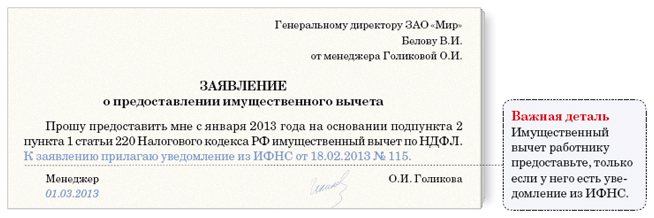

Но вот вопрос: на какую сумму вычета может рассчитывать работник, чей супруг от вычета отказался? Ведь размер вычета у них может различаться. Скажем, жена отказалась от вычета в пользу мужа по одному ребенку. У него это первый ребенок, то есть вычет равен 1400 руб. А у жены есть еще двое детей от первого брака, для нее это третий ребенок. То есть вычет равен 3000 руб. Из статьи 218 Налогового кодекса РФ следует, что вычет работника надо сложить с той суммой, от которой отказался второй родитель. В нашем случае муж может заявить вычет в размере 4400 руб. (1400 + 3000). Ситуация 4. Сотрудник хочет воспользоваться имущественным вычетом через компаниюТеперь скажем про имущественный вычет. Это та часть суммы, потраченной работником на покупку жилья, на которую можно уменьшить его доход. Право на такой вычет закреплено в подпункте 2 пункта 1 статьи 220 Налогового кодекса РФ. Заявить о нем человек может либо обратившись в инспекцию, либо в бухгалтерию компании, в которой работает. Допустим, сотрудник пришел к вам, показывает уведомление из налоговой о том, что имеет право на имущественный вычет, и просит предоставлять его ежемесячно. Само собой, с работника надо взять еще и заявление. Можете выдать ему бланк по образцу, который есть ниже. Но прежде удостоверьтесь, что уведомление выписано именно на 2013 год. Ведь подтверждать свое право на конкретную сумму вычета работник должен каждый год. Плюс ко всему в уведомлении должны значится Ф.И.О. вашего работника. Даже когда он получает вычет за супруга (есть такое право). Если данные расходятся, вычет не предоставляйте, пока сотрудник не принесет правильно оформленное уведомление.

Предположим, все документы в порядке. Подскажем, как вы будете предоставлять вычет. Посмотрите, какая сумма вычета указана в уведомлении. До тех пор пока доход работника, облагаемый по ставке 13 процентов, не превысит эту величину, удерживать налог не придется. Сотрудник принес уведомление, действующее с начала года, лишь сейчас? Тогда примите в расчет все доходы, облагаемые НДФЛ, с января. Такой алгоритм дали чиновники из Минфина России в письме от 29 декабря 2012 г. № 03-04-06/4-374. Вернуть НДФЛ, удержанный до подачи уведомления, не получится (письмо от 21 марта 2011 г. № 03-04-06/6-46). Если же вы по ошибке исчисляли НДФЛ, уже получив от работника уведомление, по итогам года за работником сохранится переплата. Тогда вы вернете ее по правилам статьи 231 Налогового кодекса РФ. То есть сначала уведомите об излишках сотрудника, а потом возьмете с него заявление на возврат. Деньги перечислите ему на банковский счет. А что делать, если сумма вычета, обозначенная в уведомлении, больше доходов работника? В этом случае подскажите сотруднику, чтобы он обратился в ИФНС. Там ему пересчитают остаток вычета и выдадут новое уведомление на следующий год. Екатерина Постникова — ведущий эксперт журнала «Главбух» |